קרנות נאמנות

א.נ.נ.י שופן ניהול השקעות בע"מ הינה מנהלת השקעות חיצונית בקרנות נאמנות שבניהול סיגמא קרנות נאמנות בע"מ ועל כן היא קשורה לסיגמא קרנות נאמנות בע"מ והינה בעלת זיקה לנכסים פיננסים שהונפקו או מנוהלים על ידה. להלן רשימת הנכסים :

שופן (2B) 20/80

מנהל הקרן: סיגמא קרנות נאמנות בע"מ

נאמן הקרן: מזרחי טפחות חברה לנאמנות בע"מ

שם הקרן: שופן (2B) 20/80

מספר נייר: 5127139

סיווג מס: פטורה

דמי ניהול: 0.82% 1)

מהשווי הנקי השנתי הממוצע של נכסי הקרן

מנהל השקעות חיצוני:

א.נ.נ.י שופן ניהול השקעות בע"מ

מדיניות ההשקעה של הקרן

שיעור החשיפה בקרן לאג"ח מכל סוג, פקדונות ומזומנים לא יפחת מ-80%, ובלבד ששיעור החשיפה בקרן לאג"ח הנסחרות בארץ לא יפחת מ-75%.

שיעור החשיפה המצטבר לאפיקים אחרים (בהתאם להוראות הדין לעניין זה) שאינם אגרות חוב מכל סוג

הנסחרות בארץ לא יעלה על 25% מהשווי הנקי של נכסי הקרן.

שיעור החשיפה בקרן למניות, לא יעלה בערכו המוחלט, על 20%.

שיעור החשיפה בקרן למט"ח, לא יעלה בערכו המוחלט, על 30%.

שיעור החשיפה לאג"ח שאינן בדירוג השקעה בתוספת שיעור החשיפה האפשרי של הקרן לאג"ח נטולות זיקה לישראל (למעט אם דירוגן של אג"ח כאמור הינו בדירוג AAil או דירוג מקביל לו) (2) ובתוספת שיעור החשיפה לסיכון אשראי של תאגידים בנקאיים או ברוקרים שאינם נמנים עם קבוצת סיכון האשראי הראשונה לא יעלה על 30% מהשווי הנקי של נכסי הקרן, ובלבד ש:

א. שיעור החשיפה לסיכון אשראי של כלל התאגידים הבנקאיים והברוקרים שאינם נמנים עם קבוצת סיכון האשראי הראשונה לא יעלה על 20% .

ב. שיעור החשיפה לסיכון אשראי של תאגיד בנקאי או ברוקר מסוים שאינו נמנה עם קבוצת סיכון האשראי הראשונה (3) לא יעלה על 10%.

השווי הכולל של ניירות ערך חוץ, יחידות של קרנות חוץ, קרנות מחקות פתוחות, שנכס המעקב שלהן הוא מדד זר או סחורה, ומטבע חוץ, שיוחזקו בה, בתוספת החשיפה לנכס בסיס הנסחר בחו"ל באמצעות פעילות בנגזרים בבורסות בחו"ל לא יעלה על עשרה אחוזים מהשווי הנקי של נכסי הקרן.

יתרת החשיפה תקבע לפי שיקול הבלעדי של מנהל הקרן.

1) מנהל הקרן התחייב לפעול בהתאם למתווה רשות ניירות ערך לעניין העלאת דמי ניהול בקרנות, על פיו לא יעלה את שכר מנהל הקרן או את שיעור ההוספה (להלן ביחד: "השכר") בקרנות שבניהולו במהלכה של שנה קלנדרית. מנהל הקרן יוכל להעלות את שכרו בקרן רק ביום 1.1 בכל שנה. (פרטים בענין חריגים נוספים להתחייבות האמורה מובאים בדוח מיום 03/03/2016 אסמכתא: 2016-03-040243).

2) "אג"ח שאינו בדירוג השקעה" -אגרות חוב קונצרניות ו/או אג"ח שהנפיקה מדינה שאינה מדינת ישראל, שאינה מדורגת, או שהיא מדורגת בדירוג נמוך (-BBB) או דירוג מקביל לו. "חברה נטולת זיקה לישראל" –חברה שמתקיימים לגביה כל אלה: אגרות חוב שלה רשומות למסחר בישראל ; מקום התאגדותה הוא מחוץ לישראל; ניהול עסקיה מתקיים מחוץ לישראל ומניותיה לא הוצעו לציבור בישראל ; לעניין זה יראו חברה שהמנהל הכללי שלה או יו"ר פעיל שלה הוא תושב ישראל, ואשר מרבית חברי הדירקטוריון הם תושבי ישראל, כחברה שניהול עסקיה בישראל. מקום שירידת דירוג האג"ח המוחזקות בקרן לדירוג נמוך מדירוג השקעה או שירידת דירוג של אגרות חוב של חברות נטולות זיקה לישראל מתחת לדירוג AAil או דירוג מקביל לו מביאה לחריגה ממדיניות ההשקעות של הקרן, לא יחשב המשך החזקתן בקרן כהפרת האיסור לחרוג ממדיניות ההשקעות למשך עשרה ימי מסחר מיום שהחלה החריגה. יובהר כי בהתאם להנחיות הדין ,לא תחשב חברה לחברה נטולת זיקה לישראל עד ליום 07.11.2024 ככל שאגרות חוב שלה היו רשומות למסחר בישראל ערב יום 7.11.2021.

3) כהגדרתם בנספח להוראה למנהלי הקרנות והנאמנים בדבר סיכוני קסטודי וסיכוני אשראי מיום 2018.08.28 ובהתאם להנחיות הדין לעניין זה ככל שתתעדכנה מעת לעת. במקרה בו בנק שמזומנים ופיקדונות שבנכסי קרן מופקדים אצלו עבר מקבוצת הסיכון בה היה מדורג לנמוכה ממנה או חדל להיות מדורג על פי קבוצות הסיכון שבנספח להוראה זו, באופן שמתקיימת חריגה ממדיניות החשיפה לסיכון אשראי כפי שהיא עולה משם הקרן וממדיניות ההשקעות של הקרן, או מהוראות הוראה זו, לא יחשב המשך החשיפה לאותו בנק כהפרת האיסור לחרוג ממדיניות ההשקעות למשך עשרה ימי מסחר מיום שהחלה החריגה

פרופיל החשיפה של הקרן הוא צירוף שני תווים המייצגים את שיעור החשיפה המרבי של הקרן למניות (בסולם דרגות המורכב מהמספרים 0 עד 6) ולמטבע חוץ ( בסולם דרגות המורכב מהספרה 0 והאותיות A עד F). ככול שהספרה או האות בסולם גבוהים יותר החשיפה המרבית גבוהה יותר.

2 עד 30% חשיפה למניות בערך מוחלט , B עד 30% חשיפה למט"ח בערך מוחלט.

פרסום זה אינו מהווה הצעה לרכישת יחידות בקרן, הרכישה תעשה עפ"י תשקיף הקרן שבתוקף והשינויים בדיווחים המיידיים. האמור אינו מהווה תחליף לייעוץ / שיווק השקעות בידי בעל רישיון כדין, המתחשב בנתונים ובצרכים של כל אדם. אין באמור לעיל משום הצעה לרכישת יחידות השתתפות בקרנות נאמנות.

אין בתשואות העבר של הקרן נאמנות למינהן כדי להבטיח תשואה דומה בעתיד.

אין לראות באמור התחייבות מנהל הקרן להשגת תשואה כלשהי.

בנוסף יובהר, כי המידע המפורסם באתר החברה אינו מהווה תחליף לייעוץ השקעות פרטני המתחשב בצרכיו של הלקוח ואין לראות בו משום מחויבות כלשהי של החברה למתן שירות כלשהו ללקוח. כמו כן, אין לראות בכתוב באתר משום המלצה כלשהי לבצע השקעות בשוק ההון, או המלצה להשקיע בנכסים פיננסיים כלשהם.

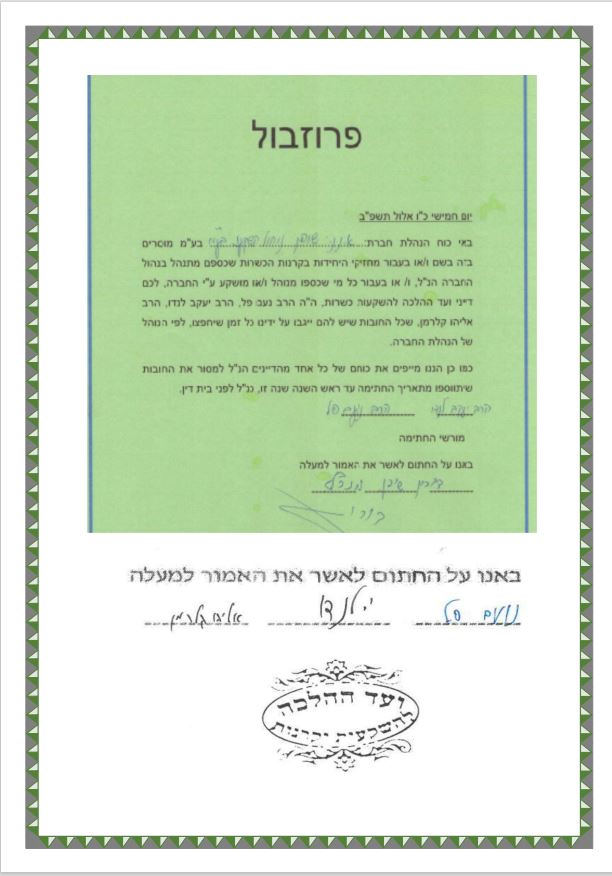

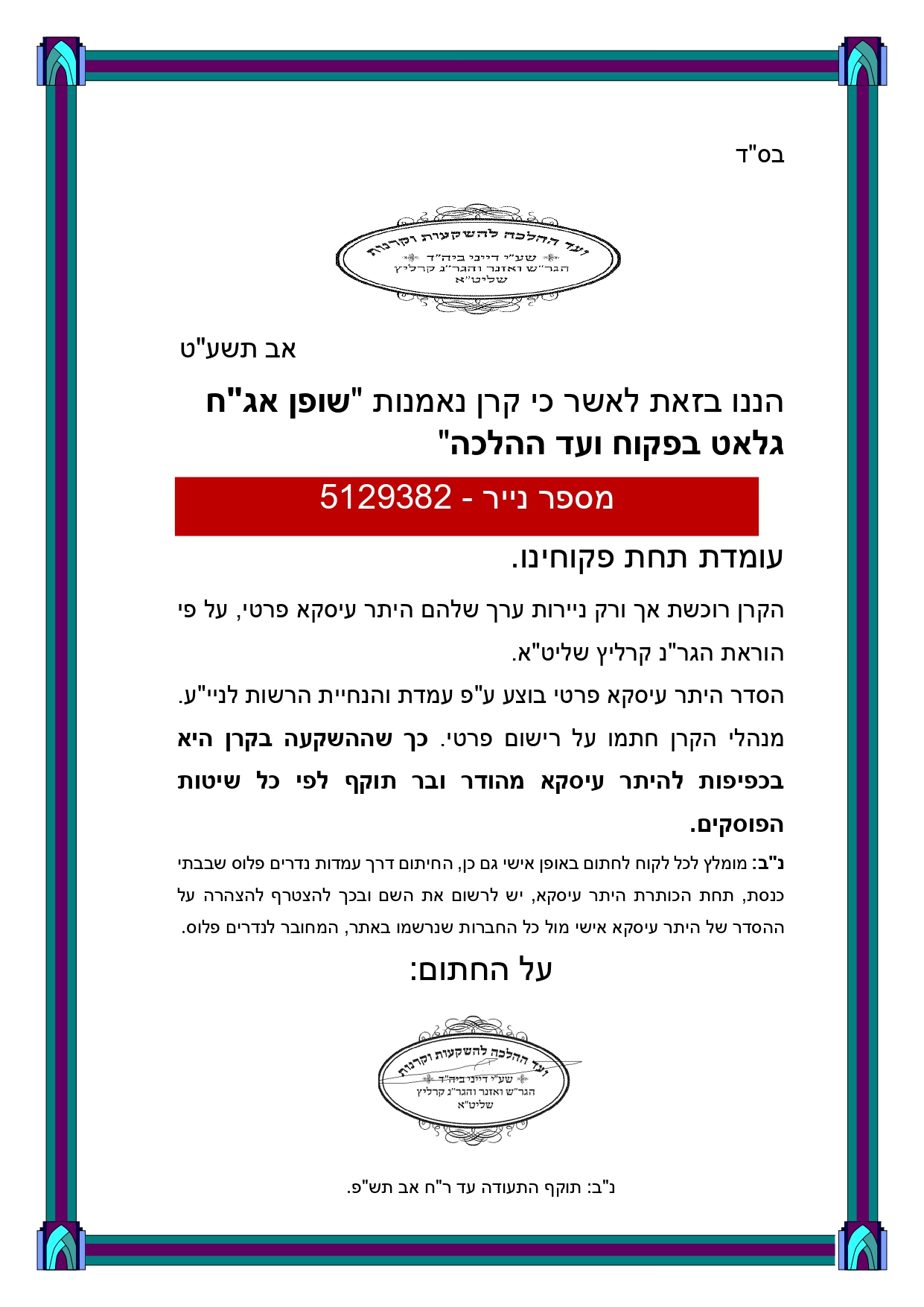

שופן (0B) אג"ח גלאט בפקוח ועד ההלכה של הגר"ש ואזנר והגר"נ קרליץ

מנהל הקרן: סיגמא קרנות נאמנות בע"מ

נאמן הקרן: מזרחי טפחות חברה לנאמנות בע"מ

שם הקרן– שופן (0B) אג"ח גלאט בפקוח ועד ההלכה של הגר"ש ואזנר והגר"נ קרליץ

מספר הקרן– 5129382

סיווג הקרן– אג"ח בארץ-כללי, אג"ח כללי בארץ-ללא מניות, אג"ח כללי בארץ ללא מניות וללא סימן קריאה.

סיווג מס– פטורה*

דמי ניהול–0.89% 1) מהשווי הנקי השנתי הממוצע של נכסי הקרן

מנהל השקעות החיצוני– א.נ.נ.י שופן ניהול השקעות בע"מ.

מנהל הקרן–סיגמא קרנות נאמנות בע"מ

נאמן הקרן– מזרחי טפחות חברה לנאמנות בע"מ

מנהל השקעות חיצוני:

א.נ.נ.י שופן ניהול השקעות בע"מ

מדיניות ההשקעה של הקרן

- מנהל הקרן מתחייב כי נכסי הקרן יהיו חשופים אך ורק לני"ע אשר ימצאו מתאימים להשקעה מבחינה הלכתית (כגון ני"ע שאין בהם חשש לריבית ,איסור שבת ולאווין) בהתאם להערכה ופיקוח של ועד ההלכה להשקעות וקרנות (גלאט הון) שע"י דייני ביה"ד הגר"ש ואזנר והגר"נ קרליץ שליט"א (להלן: " הועד"). כדי לעמוד בהוראה זו, יעביר הועד למנהל הקרן רשימה של ניירות ערך הנסחרים בבורסות או בשוק מוסדר, המאושרים על ידי הועד ומתוכה ירכוש מנהל הקרן ני"ע בעד הקרן. ני"ע שאינו כלול ברשימה לא יירכש עבור הקרן עד לקבלת אישור הועד ,לפיו ני"ע מתאים להשקעה מבחינה הלכתית.

- שיעור החשיפה בקרן לאגרות חוב הנסחרות בארץ לא יפחת מ-75%.

- שיעור החשיפה המצטבר לאפיקים אחרים (בהתאם להוראות הדין לעניין זה) שאינם אג"ח הנסחרות בארץ לא יעלה, בערכו המוחלט, על 25% מהשווי הנקי של נכסי הקרן.

- הקרן לא תיצור חשיפה למניות.

- שיעור החשיפה בקרן למט"ח לא יעלה בערכו המוחלט, על 20%.

- הקרן לא תיצור חשיפה לאג"ח שאינן מדורגות בדירוג השקעה ו/או לאג"ח נטולת זיקה לישראל (למעט אם דירוגן של אג"ח כאמור הינו בדירוג AAil ומעלה או דירוג מקביל לו)[2]

- שיעור החשיפה לסיכון אשראי של תאגידים בנקאיים או ברוקרים שאינם נמנים עם קבוצת סיכון האשראי הראשונה (3), לא יעלה על 20%מהשווי הנקי של נכסי הקרן ,ובלבד ש:

א .שיעור החשיפה לסיכון אשראי של כלל התאגידים הבנקאיים והברוקרים שאינם נמנים עם קבוצת סיכון האשראי הראשונה לא יעלה על 20%.

ב. שיעור החשיפה לסיכון אשראי של תאגיד בנקאי או ברוקר מסוים שאינו נמנה עם קבוצת סיכון האשראי הראשונה לא יעלה על 10%. - השווי הכולל של ניירות ערך חוץ, יחידות של קרנות חוץ , קרנות מחקות פתוחות, שנכס המעקב שלהן הוא מדד זר או סחורה ,ומטבע חוץ, שיוחזקו בה בתוספת החשיפה לנכס הבסיס הנסחר בחו"ל באמצעות פעילות בנגזרים בבורסות בחו"ל לא יעלה על עשרה אחוזים מהשווי הנקי של נכסי הקרן.

- יתרת נכסי הקרן תושקע על פי שיקול דעתו המוחלט של מנהל הקרן.

[1] מנהל הקרן התחייב לפעול בהתאם למתווה רשות ניירות ערך לעניין העלאת דמי ניהול בקרנות, על פיו לא יעלה את שכר מנהל הקרן או את שיעור ההוספה (להלן ביחד: "השכר") בקרנות שבניהולו במהלכה של שנה קלנדרית. מנהל הקרן יוכל להעלות את שכרו בקרן רק ביום 1.1 בכל שנה. (פרטים בענין חריגים נוספים להתחייבות האמורה מובאים בדוח מיום 03/03/2016 אסמכתא: 2016-03-040243).

[2] "אג"ח שאינו בדירוג השקעה" -אגרות חוב קונצרניות ו/או אג"ח שהנפיקה מדינה שאינה מדינת ישראל, שאינה מדורגת, או שהיא מדורגת בדירוג נמוך מ BBB)-) או דירוג מקביל לו. "חברה נטולת זיקה לישראל" –חברה שמתקיימים לגביה כל אלה: אגרות חוב שלה רשומות למסחר בישראל ; מקום התאגדותה הוא מחוץ לישראל; ניהול עסקיה מתקיים מחוץ לישראל ומניותיה לא הוצעו לציבור בישראל ; לעניין זה יראו חברה שהמנהל הכללי שלה או יו"ר פעיל שלה הוא תושב ישראל, ואשר מרבית חברי הדירקטוריון הם תושבי ישראל, כחברה שניהול עסקיה בישראל. מקום שירידת דירוג האג"ח המוחזקות בקרן לדירוג נמוך מדירוג השקעה או שירידת דירוג של אגרות חוב של חברות נטולות זיקה לישראל מתחת לדירוג AAil או דירוג מקביל לו מביאה לחריגה ממדיניות ההשקעות של הקרן, לא יחשב המשך החזקתן בקרן כהפרת האיסור לחרוג ממדיניות ההשקעות למשך שלושה חודשים מיום שהחלה החריגה. יובהר כי בהתאם להנחיות הדין ,לא תחשב חברה לחברה נטולת זיקה לישראל עד ליום 07.11.2024 ככל שאגרות חוב שלה היו רשומות למסחר בישראל ערב יום 7.11.2021.

[3] כהגדרתם בנספח להוראה למנהלי הקרנות והנאמנים בדבר סיכוני קסטודי וסיכוני אשראי מיום 28.08.2018 ובהתאם להנחיות הדין לעניין זה ככל שתתעדכנה מעת לעת.במקרה בו בנק שמזומנים ופקדונות שבנכסי קרן מופקדים אצלו עבר מקבוצת הסיכון בה היה מדורג לנמוכה ממנה או חדל להיות מדורג על פי קבוצות הסיכון שבנספח להוראה זו , באופן שמקיימת חריגה ממדיניות החשיפה לסיכון אשראי כפי שהיא עולה משם הקרן וממדיניות ההשקעות של הקרן ,או מהוראות הוראה זו , לא יחשב המשך החשיפה לאותו בנק כהפרת האיסור לחרוג ממדיניות ההשקעות למשך עשרה ימי מסחר מיום שהחלה החריגה.

- נכס הייחוס של הקרן -All Bond כללי**

**נכס הייחוס של הקרן הוא מדד או נכס, שלהערכת מנהל הקרן צפוי כי לשינויים בו או בערכו, בהתאמה, תהיה ההשפעה הגדולה ביותר על תשואתה של הקרן.

- 0= ללא חשיפה למניות B – עד 30% חשיפה למט"ח בערך מוחלט

- פרופיל החשיפה של הקרן הוא צירוף של שני תווים המייצגים את שיעור החשיפה המרבי של הקרן למניות (בסולם דרגות המורכב מהמספרים 0 עד 6) ולמטבע חוץ (בסולם דרגות המורכב מהספרה 0 והאותיות A עד F). ככל שהספרה או האות בסולם גבוהים יותר החשיפה המרבית גבוהה יותר.

*למרות היות של קרן הנאמנות פטורה, היא עשויה להיות מחויבת בתשלום מס בגין הכנסות ורווחים מני"ע בחו"ל,ו/או מני"ע דואליים הנסחרים בארץ ובחו"ל, וזאת בנוסף למס שמחזיק היחידות בקרן ישלם במועד פדיון היחידות שהחזיק בגין הרווח שנצבר על היחידות שפדה.

פרסום זה אינו מהווה הצעה לרכישת יחידות בקרן, הרכישה תעשה עפ"י תשקיף הקרן שבתוקף והשינויים בדיווחים המיידיים. האמור אינו מהווה תחליף לייעוץ / שיווק השקעות בידי בעל רישיון כדין, המתחשב בנתונים ובצרכים של כל אדם. אין באמור לעיל משום הצעה לרכישת יחידות השתתפות בקרנות נאמנות.

אין בתשואות העבר של הקרן נאמנות למינהן כדי להבטיח תשואה דומה בעתיד.

אין לראות באמור התחייבות מנהל הקרן להשגת תשואה כלשהי.

בנוסף יובהר, כי המידע המפורסם באתר החברה אינו מהווה תחליף לייעוץ השקעות פרטני המתחשב בצרכיו של הלקוח ואין לראות בו משום מחויבות כלשהי של החברה למתן שירות כלשהו ללקוח. כמו כן, אין לראות בכתוב באתר משום המלצה כלשהי לבצע השקעות בשוק ההון, או המלצה להשקיע בנכסים פיננסיים כלשהם.